Se estima que los fraudes financieros podrían alcanzar los 400 millones de dólares en cada nación latinoamericana para el año 2025

En 2022, según datos revelados por la fintech chilena Ceptinel, la industria de seguros en Latinoamérica y Estados Unidos registró una pérdida del margen operacional de entre el 5 y el 10%. Se calcula que el costo promedio de cada incidente de fraude financiero fue de aproximadamente 200.000 dólares.

En el sector bancario, las cifras varían por país, pero se estima que el fraude con tarjetas de crédito alcanza un promedio anual de entre 200 y 300 millones de dólares. Se proyecta que esta cifra podría aumentar a 400 millones de dólares por mercado en 2025 si las instituciones no implementan medidas preventivas.

Los fraudes financieros se definen como conductas mediante las cuales una persona o grupo de personas engañan a otra para que transfiera dinero u otros activos, los cuales son posteriormente apropiados causando un perjuicio económico.

Gerardo Schudeck, CEO de Ceptinel, los define como

“una persona o un grupo de personas que mediante diversas maneras o herramientas trata de sacar un provecho ilegal a un instrumento o un producto financiero, entendiendo como producto financiero una cuenta corriente, un crédito hipotecario, por ejemplo, o un canal de distribución, como tarjetas de crédito o cajeros automáticos. Incluso, cuentas de ahorros”.

Los actos ilegales en el ámbito de los seguros, como las pólizas de cobertura personal de salud, vida o fallecimiento, también se consideran fraudes financieros. Estas acciones incluyen, en muchos casos, la suplantación de la identidad del beneficiario.

Otra práctica delictiva común es el fraude en las coberturas médicas para obtener reembolsos o beneficios económicos indebidos.

«En resumen, cualquier práctica que utilice instrumentos, canales y productos financieros con fines ilícitos se consideraría un fraude», se explica.

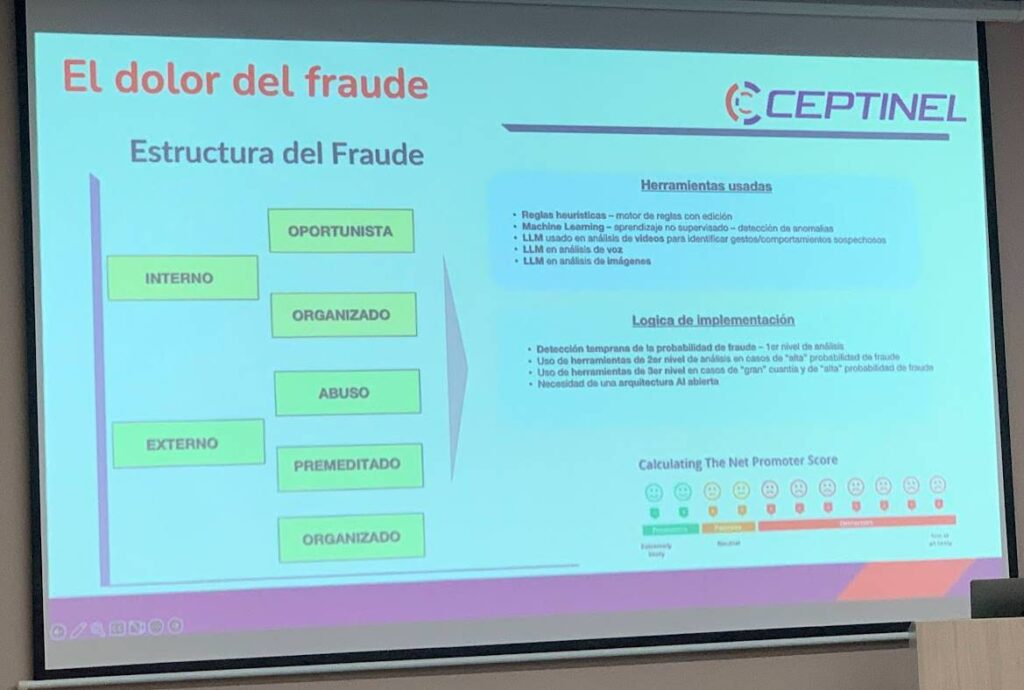

Generalmente, los fraudes financieros son perpetrados por grupos organizados de criminales, que pueden incluir a empleados de las compañías, siendo los más comunes los relacionados con tarjetas de crédito y siniestros vehiculares.

“Una modalidad que en Chile es muy popular es el auto fraude, que consiste en que las personas acuden a los bancos e informan del robo de sus tarjetas. Eso activa un seguro, que en este tipo casos, la entidad le devuelve una cantidad que asciende entre 1.000 y 1.500 dólares. El monto es depositado en una cuenta corriente o cuenta vista y el titular la desocupa y desaparece”, cuenta Schudeck.

Estos actos no solo perjudican a las instituciones, que como ya se explicó, registran pérdidas por millones de dólares, sino que también afectan a las personas, porque se convierten en actores inocentes y pasivos de los fraudes financieros.

“Los bancos, las aseguradoras y las compañías en general sufren grandes pérdidas monetarias y tienen enormes gastos asociados, pero el mayor daño lo reciben en su reputación. Una vez se hace público que han sido víctimas de fraude financiero se ganan el rótulo de ‘poco confiables y seguras’. Eso provoca una desbandada de usuarios y, como consecuencia, más pérdidas económicas”, advierte.

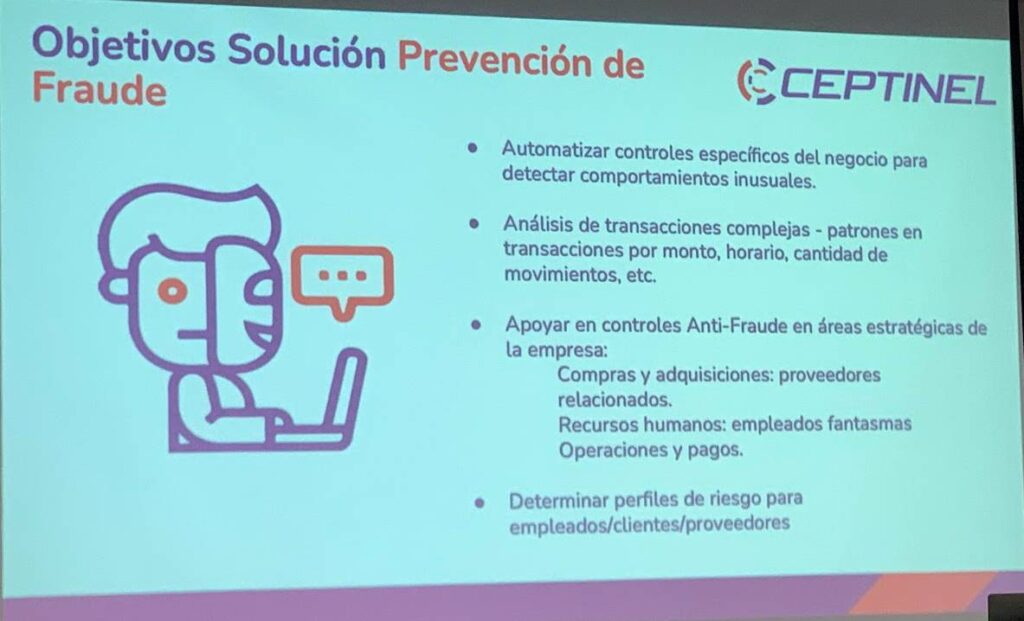

La única manera de evitar el fraude financiero es la prevención. Y esto pasa por la implementación de tecnologías especializadas que contribuyan a bloquear acciones ilegales y la adopción de medidas y políticas de control, más allá de las que el regulador local estime, que blinden a las instituciones.

“Si se comparan las potenciales pérdidas con la adopción de una tecnología antifraude, que no supera los 200.000 dólares, es claro que resulta mucho más conveniente hacer esta inversión que, considerando el panorama, se paga sola”, dice.

Con respecto a las personas, lo más importante es verificar cualquier comunicación, mensaje de texto o correo electrónico que pueda o no haber sido enviado por su entidad financiera.

“Siempre hay que estar un paso adelante, incluso de las regulaciones locales. Es necesario que las empresas no esperen a ser obligadas por la norma para adoptar las medidas necesarias. Lo ideal es que sean proactivas y adopten las políticas correspondientes”, concluye Schudeck.

Estos y otros temas fueron tratados con los medios de comunicación colombianos en el desayuno – taller “Prevención y detección del fraude financiero”, que se llevó a cabo el pasado martes 18 de junio.